万腾Vatee 2026.01.28每日市场分析报告

摘要:一、 宏观基本面要闻1、 美国政治与财政动态o 贝莱德首席投资官里克·瑞德被视为接替鲍威尔的“鸽派”热门后,利率期货与SOFR期权市场资金流明显加速,交易员提前押注比当前定价更激进的降息路径,部分头寸甚至指向年底政策利率降至约1.5%。瑞德此前倾向更大幅度降息并反对“点阵图”式指引,进一步强化了市场对宽松转向的预期。o 今年轮换进入FOMC的新票委整体更偏“鹰派”,如洛根、哈玛克等强调通胀多年高于

一、 宏观基本面要闻

1、 美国政治与财政动态

o 贝莱德首席投资官里克·瑞德被视为接替鲍威尔的“鸽派”热门后,利率期货与SOFR期权市场资金流明显加速,交易员提前押注比当前定价更激进的降息路径,部分头寸甚至指向年底政策利率降至约1.5%。瑞德此前倾向更大幅度降息并反对“点阵图”式指引,进一步强化了市场对宽松转向的预期。

o 今年轮换进入FOMC的新票委整体更偏“鹰派”,如洛根、哈玛克等强调通胀多年高于2%目标,倾向先维持利率、谨慎对待降息。在特朗普施压推动大幅降息的背景下,即便新主席更“鸽派”也只是委员会一票,加上关税等因素可能推升通胀,“激进降息”更难获得多数支持。

2、 全球市场动态

o 芝商所(CME)在当地时间1月27日发布通知,调整部分白银、铂金和钯金期货合约的保证金(Outright Rates)参数,其中部分白银合约保证金上调至约相当于名义价值的11%;新保证金标准将于当地时间1月28日收盘后正式生效,本次调整未涉及黄金相关合约。

o 达利欧警告,债务高企、国内政治撕裂与地缘冲突叠加,世界正步入“资本战争”时代:各国央行与主权资金因担心制裁与美债供需/实际回报风险,正加速从美元资产转向囤积黄金,使黄金从“投资品”升级为必须持有的“根本性货币”,并称其已成为全球第二大储备货币。

o 在铜、锡等工业金属价格屡创新高、交易热度升温之际,长期回避该领域的城堡投资(Citadel)开始转向布局:据称其已聘请前SPX Capital商品主管伊兰·阿德勒担任投资组合经理,金属将成为其大宗商品策略重点,并计划组建相关团队,标志着城堡正式迈出进军工业金属交易的第一步。

3、 地缘与风险事件

o 俄乌冲突继续升级:俄方称在乌东及扎波罗热方向夺取多个定居点,并对敖德萨等地能源设施发动新一轮打击;乌方通报利沃夫基础设施与敖德萨能源设施受损,哈尔科夫地区火车遭无人机袭击致多人死伤(各方通报3–4人)。谈判方面,英媒称美方将对乌安全保障与割让领土的和平协议挂钩,特朗普则称俄乌“进展很好”。此外,乌方拟通过欧洲复兴开发银行工具拨付8500万欧元增购天然气,匈方称“友谊”输油管道未被袭。

二、 行情回顾与分析

1、 黄金(XAUUSD)

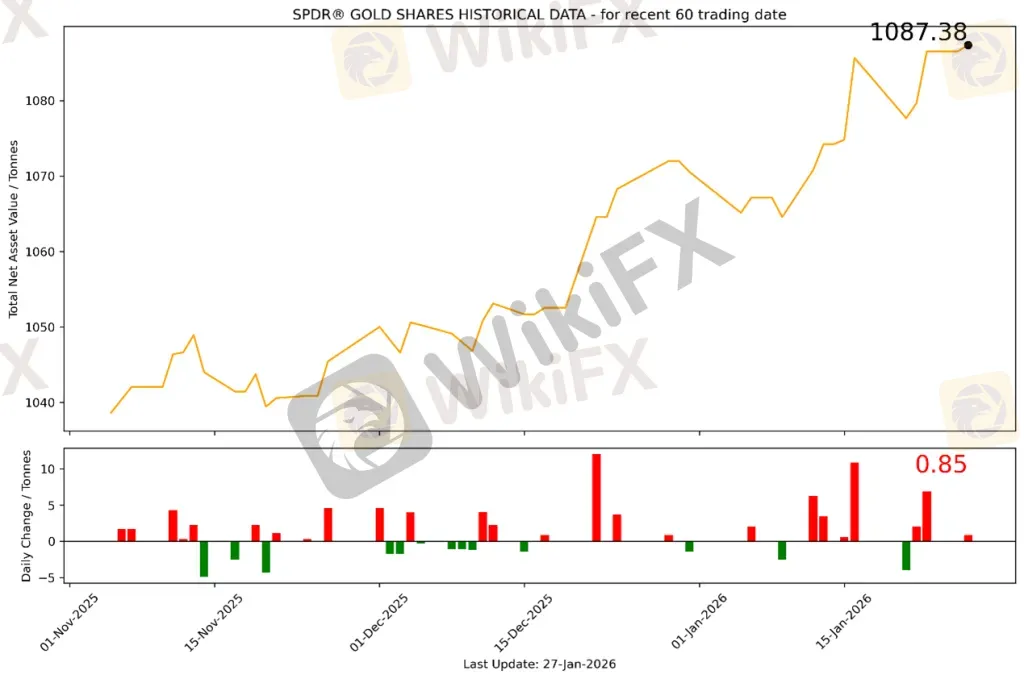

截至2026年1月27日,全球最大的黄金ETF SPDR Gold Trust持仓量为1087.38吨,较上一个交易日增加0.85吨。2026年1月27日现货黄金自5011.7美元/盎司开盘后震荡上行,多次在5100关口受阻,美盘尾盘顺利向上突破,暴力拉升至5190.4美元/盎司,接近5200美元关口,再创历史新高。最终收于5180.35美元/盎司,涨170.42美元或3.4%。

基本面消息,美元在特朗普称不担心走弱、甚至可让美元像“溜溜球”般波动的表态下加速下挫,美元指数盘中一度探至95.51并收于95.75附近,美债收益率在“降息预期+政策不确定性”交织中波动(10年期约4.25%、2年期约3.59%);叠加地缘局势与美国财政/政策前景不确定性、以及央行持续购金的长期支撑,资金继续向贵金属集中,市场同时屏息等待美联储利率决议与鲍威尔表态带来的方向指引。

受此影响,金价周二先回到5080一线后震荡蓄势,随后在美盘显著放量上攻,刷新历史新高至5190上方,收在5179附近(单日涨幅约3.4%),亚市早盘在5160—5170区域高位整理;白银同样强势拉升并重回110上方,贵金属板块呈现“美元走弱+避险溢价+利率预期”共振推动的普涨格局,交易活跃度明显抬升。

市场情绪方面,风险偏好更偏向“避险与价值储备”叙事——一边是对政策反复、潜在停摆风险与地缘冲突升级的担忧,一边是对美联储后续更宽松路径的提前押注;贵金属的连续创新高强化了追涨与踏空情绪,叠加成交放大与波动上行,资金更倾向用黄金对冲美元与宏观不确定性,同时也在为美联储决议前后可能出现的“剧烈波动/回撤”预留空间。

技术分析上,价格在重返5080后完成高位震荡并选择向上突破,5190附近创出新高后,短线关注5200心理关口的得失与突破有效性;若维持在5100—5080上方,强势结构大概率延续并有望继续上探,但在历史高位区间往往伴随更大的日内振幅与获利回吐压力,尤其在美联储决议前后,回踩确认时可重点观察5100、5080一带的支撑力度与回落时的成交变化。

今日无重点数据关注。

重要事件关注:美国至1月28日美联储利率决定(上限)。

当日目标区间:在美联储决议前后,回踩确认时可重点观察5100、5080一带的支撑力度与回落时的成交变化。

2、 原油(XTIUSD)

周二国际油价大涨约3%,主要受两条主线驱动:一是冬季风暴席卷美国导致原油产量与物流短期受挫,市场估算产量损失最高可达约200万桶/日(约占全美总产量15%),墨西哥湾沿岸港口原油出口一度降至零,强化了“供应中断+库存加速去化”的预期;二是中东局势紧张升级、航母战斗群进驻等因素抬升地缘风险溢价。同时,哈萨克斯坦腾吉兹油田火灾与断电后复产缓慢、至2月上旬仍难恢复至正常的一半以下,加剧供应端担忧;叠加OPEC+可能在3月继续暂停增产的传闻,进一步稳固看涨情绪。受此影响,布伦特结算价升至约67.6美元/桶、WTI升至约62.4美元/桶,短线油价的上行风险仍更多取决于天气扰动持续时间与地缘局势是否继续外溢。

当日目标区间:61.5以下做多,带好止损。

3、 EURUSD

在特朗普公开表示“不担心美元贬值”后,美元对G10主要货币再度走弱,推动欧元/美元自2021年6月以来首次突破1.20关口,盘中一度升至约1.2081(涨幅最高约1.7%),延续近期强势。期权市场的看涨情绪同步升温:未来一年押注欧元上涨的期权溢价(相对看跌)升至2020年3月以来高位,显示资金在为欧元进一步走强做仓位布局。驱动因素主要来自对美国赤字扩张与贸易摩擦的担忧、地缘风险下资金向黄金等储备资产分散配置对美元的压制;短线市场聚焦美联储利率决议(预期按兵不动、全年降息不足两次)及美国政府停摆风险可能带来的进一步美元压力。

今日无重点数据关注。

当日内上升趋势。转折点在1.1940。

交易策略: 在 1.1940 之上,看涨,目标价位为 1.2075 ,然后为 1.2120 。

备选策略: 在 1.1940 下,看空,目标价位定在 1.1900 ,然后为 1.1850。

技术点评: RSI技术指标呈现继续上升趋势。

4、 GBPUSD

今日无重点数据关注。

当日内目标为1.3900。转折点在1.3750。

交易策略: 在 1.3750 之上,看涨,目标价位为 1.3865 ,然后为 1.3900。

备选策略: 在 1.3750 下,看空,目标价位定在 1.3710 ,然后为 1.3660。

技术点评: RSI技术指标看涨,有进一步上升空间。

5、 AUDUSD

重点数据关注:澳大利亚12月未季调CPI年率。

当日策略:回调做多,带好止损。

6、 USDJPY

在日本国债剧烈波动、超长期收益率飙升、日元一度承压之际,市场将焦点转向规模约1.8万亿美元的日本政府养老投资基金GPIF,认为其若提高日本国债(JGB)配置、同时相应下调海外债券(尤其美债)比重,可能缓和收益率上行并对日元形成支撑,从而影响美元/日元的走势预期。尽管GPIF已在2025年完成五年一次的例行资产配置评估、官方也拒绝置评,但在“日债托底力量”与潜在汇市干预信号升温的背景下,投资者正把GPIF是否提前重审组合、甚至卖出部分海外债券回流买入日债,视为可能触发“资金回流日本”叙事的关键变量——不仅影响日债与日元,也可能外溢至美债等全球利率市场。

今日无重点数据关注。

当日策略:152.3以下做多,带好止损。

三、 总结和展望

宏观层面,市场仍围绕“降息预期再定价+政策不确定性+地缘风险溢价”运行:瑞德被视为接替鲍威尔的偏“鸽派”热门,推动利率衍生品资金提前押注更宽松路径;但今年新轮换票委整体更偏“鹰派”,在通胀黏性与关税等潜在再通胀因素下,即便新主席更鸽派也难轻易推动“激进降息”。全球资产端,CME上调部分白银合约保证金或压制短线杠杆,但并未触及黄金;达利欧“资本战争/央行囤金”叙事强化黄金货币属性;工业金属在高波动与高热度下吸引机构扩张(如城堡入场),叠加俄乌冲突升级与能源设施受袭,整体仍利多避险与实物资产定价。

行情方面,美元偏弱带动贵金属延续强势、黄金再创新高并维持高位震荡,后续主要看美联储决议与鲍威尔表态对利率路径与波动的再定价;原油在美国天气扰动影响产供、地缘紧张与OPEC+可能继续按下增产暂停键的预期下反弹走高。外汇上,欧元在美元走弱与期权看涨情绪升温下维持强势,英镑跟随偏强;澳元短线关注澳洲CPI对政策预期的影响;日元则受日债波动、GPIF潜在再平衡与干预预期牵引,走势更易被消息面驱动,建议控制仓位、以关键点位为止损纪律。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

《对话评委:天眼奖幕后》| BKTraders与PropTraderEdge.com联合创始人 Kathy Lien

顶流外汇交易商被曝丑闻,当监管开始沉默,谁来阻止下一场投资灾难?

“赚钱”是甜蜜诱饵,“分成”是收割陷阱 Theos Markets平台的带单者“手提长刀”二次收割

AGA产品暴雷、金丰来平台停服协助调查,AI交易系统是“天使守护”还是魔鬼收割?

汇率计算